文/董兴荣 姚顺意

引言:银行仍然是企业主要的流动性服务商。但NBFI(非银行金融机构)正在推动流动性管理领域的竞争,它们满足了银行迟迟不能满足或无法满足的需求。银行在安全、隐私、客户服务、定价等方面具有竞争优势,而NBFI的优势在于提供创新的技术和数字服务。未来,现金自动化、自助化以及客户参与度会成为公司银行能否成功的重要指标。

关键词:现金管理;流动性;金融机构

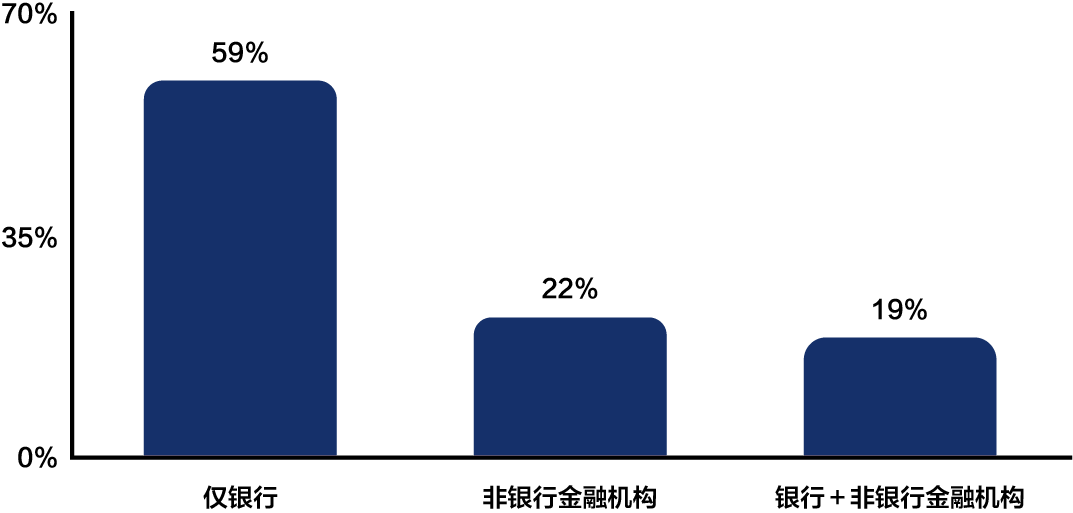

受新冠肺炎疫情、原材料价格上涨、通胀压力增大等多方因素影响,企业对于流动性管理日益重视。2021年Gartner金融决策者之声调查显示,银行仍然是企业主要的流动性服务商(图1)。但NBFI(非银行金融机构)正在推动流动性管理领域的竞争,它们满足了银行迟迟不能满足或无法满足的需求。NBFI包括风险投资公司、商业贷款公司、私募股权公司以及持有支付业务许可证的初创或老牌技术公司(PayPal、Venmo、Stripe等)。

图1 不同服务商在现金流活动中所占比例

来源:2021年Gartner金融决策者之声调查

“银行在安全、隐私、客户服务、定价等方面具有竞争优势,而NBFI的优势在于提供创新的技术和数字服务。”Gartner全球金融行业高级总监分析师颜晶在接受本刊采访时表示。

本刊:结合目前的经济形势和全球背景,企业流动性管理主要面临的挑战有哪些?企业如何平衡流动性、收益性和安全性?

颜晶:“现金”和“流动性”一直是判断企业财务是否健康比较关键的一个指数。新冠肺炎疫情暴发以来,企业的各种表现也更加验证了“现金管理”对于初创企业持续经营的重要性。对于成熟企业来说,现金和流动性则会成为它们释放资本、投资与增长很关键的杠杆。在后疫情时代,很多企业看待流动性指标其实更看重的是营业利润率和EBIT(息税前利润)。

在流动性管理过程中,企业目前遇到的主要问题是什么呢?就是如果企业想在一些关键指标中能够持续保持健康,那么“现金预测”对于企业来说是很重要的工作。但是,现实中很多企业为了完成一次现金流预测,需要几个人的团队花一周的时间把所有数据整合起来,并且搜集相关信息,再套用到模型中把未来的现金流计算出来,效率很低。通过研究现状,我们可以发现很多企业非常需要预测工具,比如企业有跨境业务,对于跨境资金,包括各种货币的敞口,它需要有相关的工具能够进行预测,并且预警。很多企业都在积极地寻找合作伙伴,去做从报告到预测的转变。所以说如果在这方面能够给客户提供解决方案的供应商,无论是银行还是科技金融公司,我们相信未来一定可以更好地拓展业务和客户关系。

银行其实也理解到了企业在平衡流动性、收益性和安全性这三方面的要求。有的银行已经在打造综合性的现金管理平台,其中集合了现金管理、现金预测、供应链金融等平台,并且越来越多的银行通过嵌入式、平台式的服务,为客户提供一站式的全球交易银行平台。通过这样的平台,也可以帮助客户去平衡流动性、收益性和安全性。

本刊:企业客户选择银行作为主要的流动性服务商的原因是什么?在提供流动性服务方面,银行具有哪些优势?非银行金融机构有哪些优势?

颜晶:我们聚焦一下,在中国的市场,我认为企业选择银行作为主要的流动性服务商的考虑因素包括三个方面。第一,资金成本比较低。综合来看,市场上的所有融资渠道中,通过银行融资的成本肯定是最低的。第二,企业内部要求。一些大型企业的内部,尤其是财资部门,对于金融合作方是有一定要求的。它们绝不会因为说价格低或服务很方便,而随意更换合作方。尤其是一些大型的集团公司,其下属的子公司非常多,所以它们在银行也会开立相对比较多的账户,如果它大批量地关闭这些账户再迁移至其他机构开立账户,无论是从成本还是效率来考虑都不会是最好的选择。第三,银行自身的优势。银行是综合性的金融服务机构。无论是从带宽、存款,还是中间服务的产品线来说,银行的产品和服务都很丰富;虽然科技金融公司在某些产品线上具有优势,但是科技金融公司的产品线相对来说还是比较单一。

在提供流动性服务方面,银行的优势在于价格、客户服务、安全性和稳定性。NBFI的优势在于创新的技术、数据,以及电子化的服务。

本刊:银行提供流动性服务是如何帮助企业盘活沉淀资金的?结合数字化转型和API发展,未来银行提供企业流动性产品和服务方面呈现出什么样的发展趋势?

颜晶:一直以来,银行帮助企业盘活沉淀资金的产品都是比较多的,包括资金池、委托贷款;还有一些银行会提供跨行的沉淀资金服务,如跨行的资金扫款。

从未来的趋势来看,首先,Gartner认为,未来资金管理可能会走“自助化”的路线。换言之,大多数情况下,不需要银行的前端服务销售人员去帮助客户使用产品,而是可以用自助方式、全自动化的现金管理的方式去盘活沉淀资金,在这一趋势下,客户的自愿参与度会非常高。所以Gartner认为在未来的几年内,现金自动化、自助化或者客户参与度会成为公司银行业务否成功的重要指标。

其次,老牌银行在传统业务线上的创新,可能还是未来几年内会收到关注的重点方向。但是从现金管理、外汇和支付这几个角度来说,科技金融公司非常有可能会引领这个市场。此外,未来2至3年内可能会有越来越多的银行转向到“平台业务”模式。

最后,数字化是持续的旅程。尽管早期参与数字化改革的银行,比如一些外资行,已经取得了一定的进步。但是我们看到更多的无论是境内还是境外的银行,可能仍然会在相当长的一段时间内用旧的方式去运营他们的企业管理服务。

本刊:作为集团企业的财务公司(也是非银行金融机构),如何与银行合作实现高水平的资金成本管理和流动性风险控制?

颜晶:在企业财务成本管理和风险控制方面,我关注到了以下两点。

第一,监管在逐步加强。尤其是2022年7月以来,银保监会官网发布了《企业集团财务公司管理办法(征求意见稿)》,在“关联交易、资金归集”等方面都对企业集团财务公司有了一定的限制。从这个角度来看,集团企业财务公司的数字化管理包括系统预警、监控变得越来越重要。但是对于一些数字化能力比较弱的财务公司来说,在这种情况下借助银行的相关产品或电子化服务可以弥补它们的一部分短板,对一些高危业务可以起到监控作用,所以这是一件双赢的事情。

第二,2021年年底至今,一些比较大型的财务公司接入了“人民币跨境清算系统”(CIPS),从大型财务公司的角度来说,因为跨境交易量比较大,所以直连接入“人民币跨境清算系统”是一个必选项;而对于一些小型财务公司而言,虽然它们也有一些跨境的交易。但是如果它们直接走CIPS直连路径,在成本上会带来一定的负担。因为CIPS接入对于系统有一定的要求,而且每年还要支付管理费、系统维护费。所以从这个方面来看,小型又有跨境业务需求,要有走CIPS路径的财务公司,利用银行的“间连CIPS服务”以满足业务需求,是一个不错的选择。

评论 (0)